在现代经济活动中,利息发票作为一种重要的财务凭证,涉及到税务管理的问题,对于企业和个人而言,了解如何合理收取利息发票的税务,对于遵守税法、防范税务风险具有重要意义,本文将围绕利息发票的税收管理展开讨论,帮助读者更好地理解和应用相关税务知识。

利息发票的基本概念和种类

利息发票是指借款人或债务人因使用资金而向债权人支付利息时,由债权人开具的发票,根据业务性质,利息发票可分为以下几种类型:

1、银行存款利息发票:指个人或企业在银行存入资金后,银行按照约定利率支付的利息所开具的发票。

2、贷款利息发票:指企业之间或个人与企业之间因借贷资金而产生的利息所开具的发票。

3、债券利息发票:指债券持有人根据持有的债券获得的利息所开具的发票。

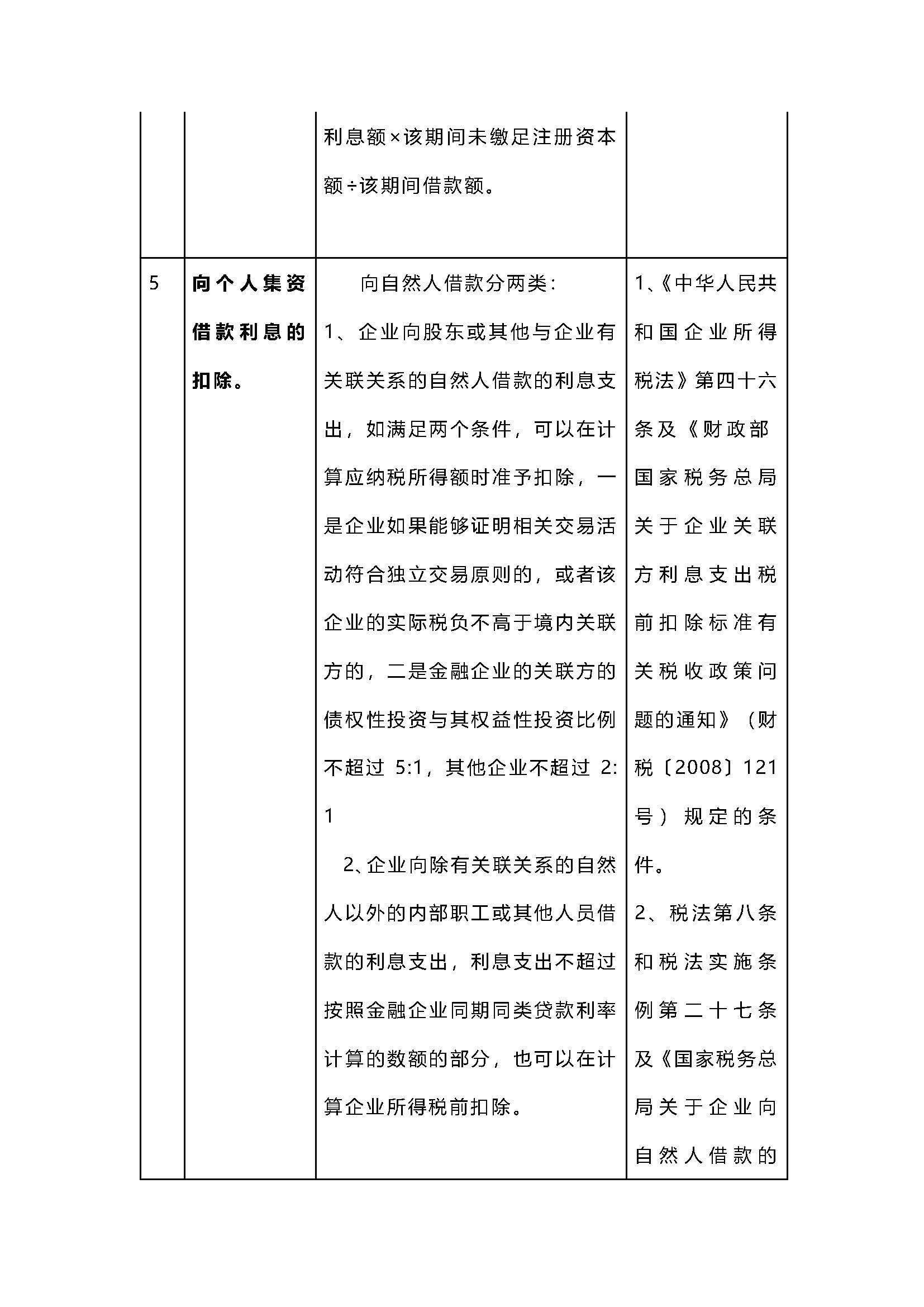

利息发票的税收规定

根据税法规定,利息收入属于应税收入,需要缴纳相应的税款,具体规定如下:

1、增值税:对于贷款利息发票和债券利息发票,债权人需要开具增值税专用发票并缴纳相应的增值税,增值税税率根据业务类型和地区政策有所不同。

2、企业所得税:企业和个人从利息收入中获得的收益需要缴纳企业所得税或个人所得税,具体税率根据所得额和税收政策而定。

3、印花税:在某些地区,对于特定的借款合同可能需要缴纳印花税,印花税的计算依据为借款金额和印花税税率。

如何合理收取利息发票的税务

在收取利息发票时,企业和个人需要注意以下几点,以确保合理收取税务:

1、充分了解税法规定:企业和个人应了解相关税法规定,确保在收取利息发票时遵守税法,避免税务风险。

2、开具增值税专用发票:对于贷款利息和债券利息,债权人需要开具增值税专用发票,并确保发票信息准确无误。

3、申报纳税:企业和个人应按照税法规定申报纳税,确保及时缴纳增值税、企业所得税等税款。

4、保留相关凭证:企业和个人应妥善保管利息发票、借款合同等相关凭证,以便在税务稽查时提供证明。

5、合理利用税收优惠政策:了解并合理利用税收优惠政策,减轻企业和个人的税收负担。

案例分析

以某企业向另一企业借款为例,假设借款年利率为5%,借款金额为100万元,借款期限为一年,在此情况下,债务人需要向债权人支付利息5万元,债权人需要开具贷款利息发票并缴纳相应的增值税,假设增值税税率为6%,则债权人需要开具金额为5万元的增值税专用发票并缴纳增值税0.3万元(5万元*6%),债务人从利息收入中获得的收益需要缴纳企业所得税,假设企业所得税税率为25%,则债务人需要缴纳企业所得税1.25万元(5万元*25%),在收取利息发票时,债权人和债务人都需要遵守税法规定,确保合理收取税务。

本文讨论了利息发票的税收管理问题,包括利息发票的基本概念和种类、税收规定以及如何合理收取税务等方面,企业和个人在收取利息发票时,应遵守税法规定,确保合理收取税务,防范税务风险,了解并合理利用税收优惠政策,减轻税收负担,在实际操作中,如遇问题,建议及时咨询专业人士,以确保税务处理的准确性和合规性。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...